建設業の税務調査で注意すべき3つのポイント

こんにちは。千葉県鎌ケ谷市の税理士池田光智です。

さて、源泉所得税の納期の特例の納付期限が7月10日と迫ってまいりましたが、ご納付の準備はお済でしょうか。

また、6月支給給与では、住民税の特別徴収のスタートの月となりますので、7月10日納付分から新しい納付書で納付することになります。

そのほかにも労働保険の年度更新や、社会保険の算定基礎届の提出など、経理担当者は何かと手続きが必要な時期となりますので、漏れやミスがないよう余裕を持ってご準備ください。

さて、税務署においても7月10日は調査官の異動日となります。8月以降の税務調査に向け新しい体制で臨むことになります。

本日は近年、景気回復で収益が出始めていることから税務調査の対象として頻度が上がってきている建設業に焦点を当て、税務調査で指摘されやすいポイントを解説します。

まだ、調査の連絡が来ていない方も、調査が来てからの対応では遅すぎますので、日ごろの経理からしっかり取り組めるように参考にしていただければ幸いです。

論点Ⅰ 期ずれ

税務会計上最も重要な論点の一つとして、いつの事業年度にいくら売上を計上するのが適切かという、収益の認識基準の論点があります。

収益を計上する事業年度を自分で任意で決められれば、税金を恣意的に減らすことができてしまいますので、当然税務においても規定があると思いきや、法人税法上では従前から「一般に公正妥当と認められる会計処理の基準に従って計上する」旨のみ規定されていました。

このように具体的な発生時期及び発生金額の規定がなかったところ、平成30年の通達改正で、平成30年4月1日以後終了する事業年度から、以下の収益の認識基準が法令上明確化されました。

①収益の額

引き渡し時の時価又は適用時の通常得るべき対価の額

②計上時期

目的物の引き渡し日又は役務の提供の日の属する事業年度

上記基準は改正前の「一般に公正妥当と認められる会計処理の基準」と同様の内容ですので、この件に限っては結果として実務上の変更点はありません。

建設業の論点

①収益の計上基準

完成引き渡し日に収益計上

②原価(費用)の計上基準

売上に対応する売上原価を当該事業年度に計上

建設業においては工事完成基準が収益計上の原則となっています。(※)

したがって、まだ入金がされていない状態でも、工事が完成し相手に引き渡しが完了していれば売上として計上しなければなりません。

一方で、まだ完成していない工事については、例え入金が先にあったとしても、売上も経費も上げることはできません。

ここで間違いやすいのが、まだ完成していない売上にかかる経費(原価)を支払っているケースです。

売上と原価は同一事業年度に対応して計上しなければなりませんので、売上計上されていない工事については、会計上、仕掛工事部分の経費を全て売上原価から差し引かなければなりません。

実地調査では、工程表や納品書・請求書等が入念にチェックされ、収益費用の計上基準が誤っていないかに多くの時間が割かれます。

※計上基準についてはこの他に部分完成基準や工事進行基準がありますが、今回は割愛させていただきます。

論点Ⅱ 個人外注費

個人外注費とは、個人事業主の職人さんを使用した場合の外注費を指します。

税務署がこの職人さんを従業員と同じ雇用契約に基づく使用人と判断すれば、従業員認定し給与課税します。

会社側としては給与課税されると以下のデメリットがありますので、十分ご留意ください。

≪会社側のデメリット≫

①源泉所得税の追加徴収

②消費税の追加納税

③健康保険料、厚生年金保険料を会社が負担

④従業員の手取収入が減少

⑤上記にかかる罰金、延滞税等が課せられる

実地調査における具体的な認定方法としては、形式面と実態面の両面から検証した上で判断します。

≪形式面≫

①雇用契約書や請負契約書などの契約書

②年末調整や確定申告の有無

≪実態面≫

①指揮命令系統

②勤務実態

③材料や道具などを自己調達しているか

☆ポイント

以下のものがチェックされます

・契約書・賃金台帳・タイムカード・請求書・職制図・工程表・出面帳・日記・手帳

論点Ⅲ 現物給与

ここでは、役員や従業員に対する行為のうち、給与課税とされる代表的な事例をご紹介いたします。

もちろん今回紹介するもの以外にも、交際費や福利厚生と現物給与に関係する論点はたくさんありますので、一例として考え方を押さえていただければ幸いです。

①食事の支給

現場では昼食や夕食など従業員と共にし、社長がご馳走する機会が多いと思いますが、この食事の負担相当分は現物給与に該当します。現物給与は給与の額に合算して所得税を計算し源泉徴収する必要があります。

但し、役員や使用人に支給する食事は、次の二つの要件をどちらも満たしていれば、給与として課税されません。

(1) 役員や使用人が食事の価額の半分以上を負担していること。

(2) 次の金額が1か月当たり3,500円(税抜き)以下であること。

(食事の価額)-(役員や使用人が負担している金額)

なお、残業又は宿日直を行うときに支給する食事は、無料で支給しても給与として課税しなくてもよいことになっています。

②宿舎への居住

建設業では若い作業員を社宅(寮)に居住させて面倒を見てあげる会社も少なくありませんが、この社宅(寮)を使わせてあげる行為自体も経済的利益の供与に該当し、現物給与と認定されてしまいます。

また、居住にかかる水道光熱費も当然、本人が負担すべきものですので、会社が負担している場合は共用部分を除き、給与課税とされます。

給与課税されないためには、適正な家賃を徴収する必要があります。適正額を詳しく知りたい方は国税庁のHPをご参照ください。

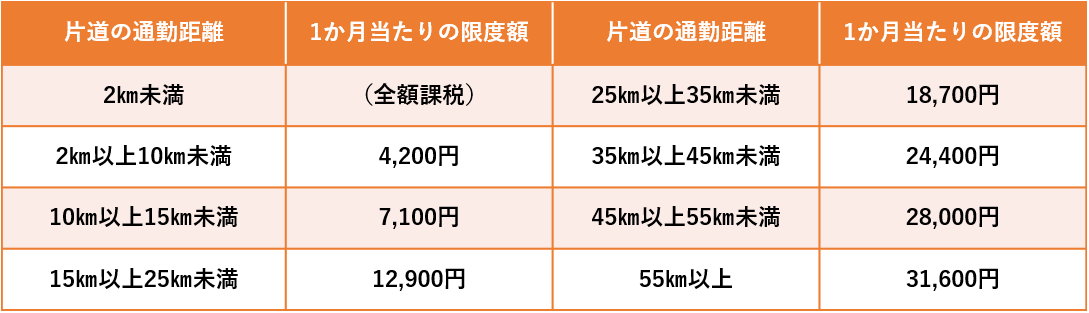

③通勤手当

マイカーなどで通勤している人の非課税となる1か月当たりの限度額は、片道の通勤距離(通勤経路に沿った長さです。)に応じて、次のように定められています。

1か月当たりの非課税となる限度額を超えて通勤手当を支給する場合には、超える部分の金額が給与として課税されます。

この超える部分の金額は、通勤手当を支給した月の給与の額に上乗せして所得税等の源泉徴収を行います。

≪マイカーなどで通勤している人の非課税となる1か月当たりの限度額の表 ≫

まとめ

本日は建設業の税務調査で多い論点を絞ってご紹介させていただきました。

この他にも契約書の印紙・在庫の適正な計上、士業からの源泉徴収などいくつかの重要な論点がありますが、実地調査では本日紹介した3点が、調査日程の9割ほどの時間を占めると言っても過言ではありません。

また、既にお察しと思いますが、税務調査は事前の準備で90%以上決まってしまいます。

調査官は例え裁判になったとしても勝てると判断するものから問題点を指摘してくるわけですから、法令の要件をしっかりと押さえ、証拠書類をきちんと保存しておけば恐れることはありません。

税務調査が不安な方や既に対応で困っている方がいらっしゃいましたら、お気軽にご相談ください。