賃貸アパート建設は相続税対策として本当に有効か!?

こんにちは。千葉県鎌ケ谷市の税理士池田光智です。

今年の税制改正は資産税の課税強化が多かったので、改めてアパート賃貸経営による相続税節税策が本当に有効かを検証したいと思います。

1.なぜアパート賃貸経営をすると相続税が節税されるのか

わかりやすくするため事例で紹介したいと思います。

前提条件を以下の通りとします。

Before:所有財産は現預金3億円

After :アパート賃貸経営のために土地を5,000万円、建物を1億5,000万円で購入し、

所有財産は、現預金1億円+土地5,000万円+建物1憶5,000万円

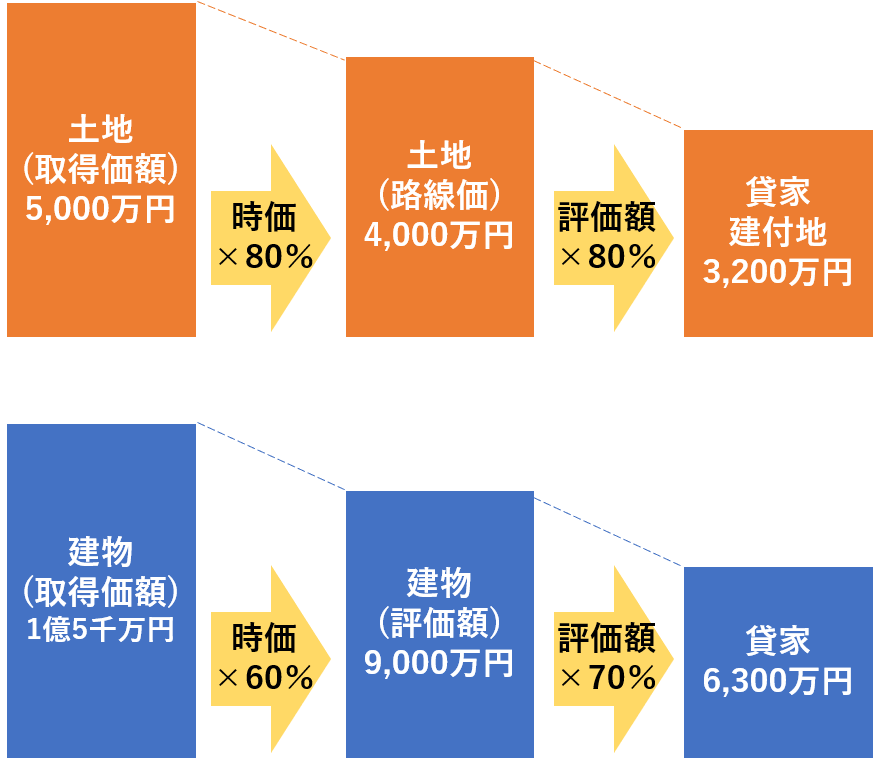

相続税評価額

不動産の評価額は、同じ価値の現金より低く計算されます。

つまり、不動産を購入するだけで所有財産の相続税評価額を減らすことができるのです。

Before(何もしなかった場合)

現預金 3億円 → 評価額 3億円

After(アパート賃貸経営をした場合)

現預金 1億円

土地(評価額)5,000万円×80%×80%=3,200万円(※1)

建物(評価額)1億5,000万円×60%×70%=6,300万円(※2)

→ 評価額 1億円+3,200万円+6,300万円=1億9,500万円

※1 土地は路線価で算定しますが、一般的に時価の80%程度で評価されます。

また、アパートの敷地は貸家建付地で概ね20%減額されて評価されます。

※2 建物は不動産評価額をもとに課税されます。構造にもよりますが、取得した時点で40~50%評価減されます。

また、アパートの建物は貸家なので、借家権分30%減額されて評価されます。

結果、アパート取得前と取得後で相続税評価額の差額は1億500万円にもなります。

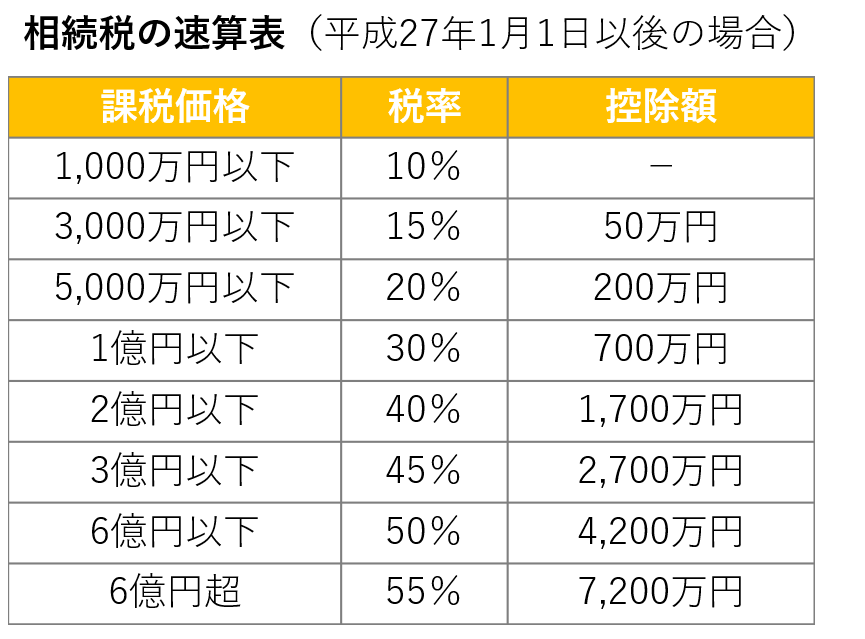

相続税額

では、相続人が子供1人の場合の相続税額はいくらになるのでしょうか。

Before(何もしなかった場合)

{3億円-(3,000万円+600万円)}×45%-2,500万円=9,380万円

After(アパート賃貸経営をした場合)

After {1億9,500万円-(3,000万円+600万円)}×40%-1,700万円=4,660万円

子供に収益物件を残すことができる上に、

何もしなかった場合との比較では、相続税額に倍以上の差が生じます。

Check! 相続税の基礎控除

3,000万円+(相続人の人数×600万円)

2.アパート賃貸経営にリスクはないのか

では、本当にアパート取得による相続税対策はいいことばかりでしょうか。

少なくとも購入前に以下の点は確認しておく必要があります。

(1) 共有相続は避けたい

相続財産に不動産物件が含まれ、かつ、不動産物件の価値の比重が高い場合は、当該不動産産をどのように相続するかは争いごとの火種となります。

事例において子供が2人いた場合、相続税評価額ではちょうど1億円前後の財産を分けることは可能ですが、遺産分割での評価と相続税評価額は必ずしも一致しません。物件の価値がより高いと評価されれば、物件を共有するという選択肢もでてきます。

土地建物を共有相続することは「将来の経営」や「不動産の売却」、「孫の世代への相続」など争いごとの火種を広げることになりますので、あまりお勧めできません。

代償分割や保険の活用など手がないわけではありませんが、少なくとも保有財産を誰にどのように相続させるかを決めたうえで、取り組む必要があります。

(2) 利回り計算は正しいか

アパート経営の最大のリスクは空室です。年数がたてば当初の計画通り収入が得られなくなり、一方で修繕費や広告宣伝費などの費用は年数が経過するほど右肩上がりで増加します。

特に借入れをして土地建物を取得した場合はより注意が必要です。収入が返済と費用の合計を下回れば当然持ち出しということになりますので、当初の計画が甘い見積もりではないかきちんとチェックしましょう。

また、物件が相続人の居住地から遠い場合は管理会社に任せきりになり、自分で経営改善することもままならなくなります。

このように相続人の意思をしっかり確認してから購入しないと、面倒くさいお荷物を残されたと思われても仕方ありません。

(3) TOTALで損していないか

相続人が暫く長生きすることがわかっているなら、相続税対策より、ランニングの収支を優先する必要があります。

相続税額を減らすためには個人で不動産を取得するほかありませんが、被相続人が生きている間は、当然所得税や住民税などが課されます。所得税は累進課税制度で、所得が多くなるほど税率が高くなり、最高税率が45%にもなります。

不動産賃貸業は構造的に税務上の利益が出やすいので、相続税額は下がったけど、税負担はトータルで逆転してしまうということがないよう、きちんと税金のシミュレーションをしましょう。

3.法人化でメリットも

相続税と所得税の両方を節税する方法として、資産所有法人を設立して資産を保有する方法があります。

この場合、土地は被相続人、建物部分は法人所有とすることで、土地の評価減の相続対策効果を得ながら、所得(利益)は法人に帰属させることで、より税率の低い法人税の負担を選択し、ランニングコストを減らす方法をとることができます。

この時に法人の株主を相続人にしておけば、建物はもちろんのこと当該法人株式に対する相続税は発生しません。

実際に行う場合は、賃料の設定など税務上論点がありますので、専門家にきちんと相談しましょう。

まとめ

人口減少社会で不動産投資はある程度のリスクを伴います。また日本は災害大国でもあるので、そのあたりも考慮しなければなりません。

但し、事業を行うのにリスクがないということはあり得ません。どの業種にも共通する課題ですので、当たり前ですが、計画をきちんと立てること、変化に対応できる情報とスキルを身に着けておく必要があります。

特に2015年の相続税の改正後、低金利と相続対策で加熱した賃貸アパートへの投資により、首都圏のアパート系賃貸住宅の空室率は35%以上という調査結果もでています。

相続対策を優先して不動産を購入する前に、経営的視点から相続人に本当に有用な財産となるのかを精査してからでも投資は遅くはないと思います。

不動産投資は10年~30年かけて漸く実になっていくものですので、長い視点で価値のある投資と管理をしていくことが最も大事ではないかと思います。

これから投資をしたいという方や、現に保有していて困っている方がいらっしゃいましたら、いつでもご相談ください。