民事信託は事業承継の救世主か!?

こんにちは。千葉県鎌ケ谷市の税理士池田光智です。

ここ数日、事業承継に関するセミナーに出席する機会がありました。事業承継は会社個別の問題であるとともに、日本経済が抱える重要かつ切迫した課題であるという認識を改め、税理士としてしっかり取り組んで行かなければならないと痛感しているところでのす。

今回は事業承継対策の一つである「民事信託」についてご紹介します。

1.民事信託とは

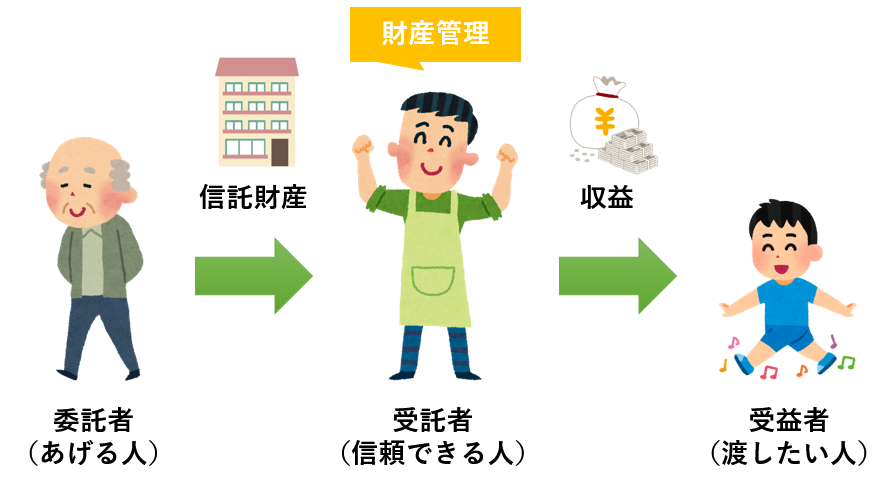

「民事信託」とは、自分(委託者)の財産を、信頼できる人(受託者)に預けて、渡したい人(受益者)の ために、財産を管理・承継する制度です。

「民事信託」は、平成18年12月の信託業法改正により、営利目的でなければ、信託業免許を持たない法人や個人間においても、受託者になれるように変更がなされたことから、利用されるようになりました。最近流行りの家族信託も民事信託の一部です。

2.後継者に株を移転して、贈与税が課税されない方法とは

(1)子供に自社株を移転した場合の原則的な課税関係

通常、社長が自分の会社の株式を子供に譲渡した場合は以下の課税関係が発生します。この場合の株式価額は、出資したときの金額ではなく、譲渡(贈与)時点での株式評価額となります。

①売買した場合:譲渡所得課税(親)

②贈与した場合:贈与税(子)

(2)民事信託を利用した場合の課税関係

信託の場合、受益権が後継者に移転したときに課税されます。

したがって、親(受託者)が後継者(受託者)に株の議決権を贈与しても、受益権を親に残せばその時点では課税されません。

この場合の受益権は、配当を受ける権利です。親の死亡時に受益権が後継者に移転した時点で、相続税が課税されます。(根拠法令:相続税法第9条の2第2項)

子供に経営権を譲りたいが、贈与税や譲渡所得税の負担が重くてできないという経営者の方にとって、一つの選択肢として利用できます。

また、子供の経営に不安があり、議決権は譲りたくないが、株価が低いうちに株式を子供に贈与したいという方には、逆信託という方法もあります。この場合、受益権は子供に移るので、贈与税はその時点で課税されます。

3.信託のメリットは

メリットはそれぞれの状況に応じて変わりますが、総じて言える最大のメリットは後見リスクを回避できることではないでしょうか。

遺言や事業承継税制を利用するとしても、そもそも親が死亡する前に認知症になった場合、議決権が行使できなくなります。

この場合、成年後見人が選任され、その成年後見人が株主権を行使することになりますが、M&A、株の売却や贈与など、後見人に適切な議決権を行使してもらえるかは難しいといえます。

なぜなら家庭裁判所が極めて保守的な判断をするケースが多いからです。

親が高齢の場合、早めに後継者に株式を贈与していれば、このような問題は回避することができるのです。現実に認知症倒産が増えていることは最近の報道でも紹介され社会問題となっています。

主なメリットは以下の通りです。

①贈与時に課税されない

②贈与時に資金が必要ない

③後継者に確実に株式が移転する

④2次、3次と言った形で財産取得者を決めておくことができる

⑤株を贈与しても親は社長を辞める必要はない

⑥後継者に問題があるときは株を親に返還できる

⑦遺言を書くより抵抗感がなく進められる

⑧財産が自社株式しかなくても遺留分対策をとることが可能

⑨後見リスクを回避できる

⑩不動産信託の場合は流通税を節税できる

4.民事信託の落とし穴

メリットの多い民事信託ですが、税務上は必ずしも得をするというわけではありません。

株式の贈与時に課税はされなくても、死亡時に相続税は課税されます。

特に会社の経営が中長期的に安定していて、株式価値が継続的に上昇している場合は、株価が低い時期に別の対策をとった方が有利な場合があります。

(1)生前贈与

暦年で110万円までが非課税枠です。110万円を超えると贈与税が累進課税で課されますが、310万円までは税率が10%ですので、株価が低いうちに少しずつ子供に株式を贈与する方法があります。

(2)相続時精算課税

贈与時の株式価格で、相続時に課税される制度ですので、株価が低いうちに相続時精算課税を選択して贈与すると、相続時に相続税を抑えることができます。贈与時の課税関係は2,500万円までが無税で、超える場合は、超えた金額に20%の贈与税が課税されます。課税された金額は相続税時に相続税と精算されます。

(3)事業承継税制

一定の要件を満たす場合、申請により納税猶予や納税免除が受けられる制度ですが、民事信託を利用した場合、事業承継税制を利用することができなくなります。

(4)受益権の収益は親に留保される

受益権は親にあるので、株式なら配当、不動産なら不動産所得は親の所得となり、財産として蓄積されます。親に資力がなく生活資金のために必要ならば問題ありませんが、親の相続財産を減らすことにはつながりません。相続対策であれば、別の方法で子供に所得を移転する方法を選択肢として考える必要があります。また、所得税上も配当や不動産所得を子供に移転したほうが有利な場合がありますので、節税対策にはなりません。

(5)法人課税信託に変る場合がある

生まれていない孫を受益者に指定して、孫が生まれる前に委託者が死亡した場合には、受益者が存在しない信託となり、受託者(子供)に法人税が課税される法人課税信託となります。個人であってもの法人とみなされて課税されるのです。この場合の課税関係は状況によって複雑なので割愛しますが、思いもよらぬ租税負担を委託者も受託者も強いられることがあるので、信託によって租税負担が増えるケースがあることはご留意ください。

5.事業承継対策はお早めに

帝国データバンクの2015年の統計では、中小企業の経営者の年齢分布のピークが66歳となっています。この20年間で19歳上昇しており、2015年から2020年に新たに70歳に達する事業者は約30万人と予測されます。65歳以上の7人に1人が認知症となっている今、経営者にとってもこの問題は他人事では済まされないかもしれません。

後継者問題も事業の将来性や、借入金の信用保証など様々な要因で、壁が多い現実がありますが、最近では第3者への事業譲渡や、M&Aも増加の一途にあります。

経営者に万が一のことがあってからでは、対応に時間がかかりすぎ、経営者の思うとおりに行かない可能性が高いと言えますので、60歳を過ぎたら、民事信託に限らず何らかの対策を進めておく必要があると言えます。

親族間の事業承継は第3者が間に入ることで、スムーズに進むこともあります。心配が少しでもありましたら、早ければ早いほど対策の幅も広がりますので、すぐにご相談ください。