政治献金で税金が安くなる!?

こんにちは。千葉県鎌ケ谷市の税理士池田光智です。

朝晩の気温も下がり、秋が日に日に深まりをみせています。

報道によると解散総選挙が取りざたされています。税制改正論議の時期に選挙があると、調整時間が不足して翌年に先送りされたり、審議時間そのものがずれ込み、成立がドタバタなことがあるので、少しやきもきしてしまいます。

今回は、個人が応援する候補者等に献金(寄附)した場合の所得税法上の取り扱いについて、所得控除方式の「寄附金控除」と税額控除方式の「政党等寄付金特別控除」の2つの制度をご紹介します。

1.寄附金控除が認められる政治献金

寄附金控除の対象となる政治献金は、個人がした政治資金規正法(以下「政資法」)4④に規定する政治活動に関する寄附のうち、特定の団体に対してされた寄附又は特定の公職の候補者のその公職に係る選挙運動に関してされた寄附のことです。

特定の団体は次の5つの団体です

(1) 政資法3②の政党

(2) 政資法5①二の政治資金団体

(3) 政資法3①一の団体のうち、国会議員が主宰するもの又は主要な構成員が国会議員であるもの

(4) 政資法3①二の団体のうち、公職に既についている人の後援会

(5) 政資法3①二の団体のうち、これから公職に就こうとする候補者の後援会

※公職というのは、衆議院議員、参議院議員、都道府県議会議員、都道府県知事又は政令指定都市の議会の議員若しくはその市長です。

2.政党等寄付金特別控除が認められる政治献金

個人が支払った政党又は政治資金団体に対する政治活動に関する寄附金(1の(1)(2))で一定のものについては、支払った年分の寄附金控除又は税額控除のいずれか有利な方を選択することができます。

※「一定のもの」とは、政資法3②に規定する政党及び政資法5①二に規定する政治資金団体に対する政治活動に関する寄附(同法の規定に違反することとなるもの及びその寄附をした人に特別の利益が及ぶと認められるものを除く。)で、政資法12又は政資法17の規定による報告書により報告されたものをいいます。

3.寄附金控除と税額控除の違いは?

寄附金控除:所得金額から控除して税金を計算(所得控除方式)

税額控除 :所得税から一定の方法により計算した金額を直接控除

4.いくら控除できるの?

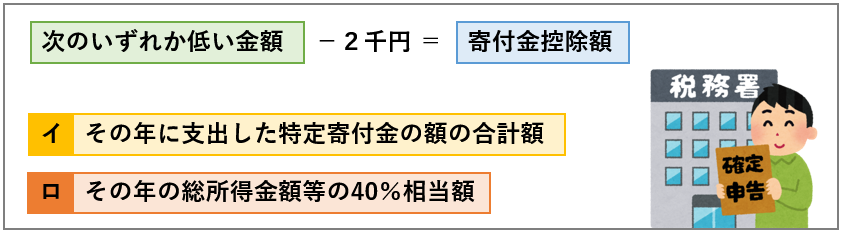

(1) 寄附金控除の金額

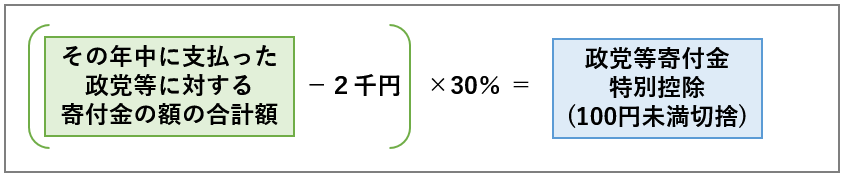

(2) 税額控除の計算方法

※「その年中に支払った政党等に対する寄附金の額の合計額」については、その年分の総所得金額等の40%相当額が限度とされます。

※ 控除金額はその年分の所得税額の25%相当額が限度となります。

5.どっちが有利?

寄附金控除も税額控除も住民税に対する適用はありませんので、所得税の税率が目安となります。

所得税の課税標準額が900万円を超えると、所得税率が23%から33%に上がりますので、明らかに超える場合は寄附金控除を選択した方が有利となります。

但し、税額控除の上限が所得税の25%ですので、所得が上記目安より低いからといって、一概に税額控除が有利とはいえませんので、ご注意ください。

6.確定申告までに何を用意すればいいの?

寄附金控除又は税額控除の適用を受ける場合は、寄附した相手から、総務大臣又は都道府県の選挙管理委員会等の確認印のある「寄附金(税額)控除のための書類」(注)を受け取り、確定申告書に添付する必要があります。

(注)確定申告書を提出するときまでに、上記書類が間に合わない場合は、「寄附金の領収書(写)」のみを添付して申告し、後日「寄附金(税額)控除のための書類」の送付を受け次第、税務署長に提出してください。