所得〇〇〇万円が法人成りの目安!

こんにちは。千葉県鎌ケ谷市の税理士池田光智です。

個人事業主の方から「法人成りする所得の目安はいくらですか」という質問をよく受けます。

法人成りのシミュレーションは、その方の家族構成や年齢などによっても大きく変わってきますので、一概に基準を示すことはできません。

また、税負担だけ考えればいいものではありません。

法人成りをするにあたって節税は大変重要な要素ですが、絶対的なものではありません。対外的な与信から事業承継まで法人成りの目的は幅広く考えるべきものです。

とは言え、節税は生活を安定化させ、事業拡大への自己資金を確保するため必要不可欠なものと言えます。

本日は、節税の観点から法人成りの目安となる所得(※1)について考察したいと思います。

(※1)所得とは収入から経費を差し引いた利益のことを指します。

1、法人成りのメリット

法人成りの節税メリットは何といっても給与所得控除が適用されることです。

給与所得控除とはサラリーマンに認められるみなし経費のことを指します。

個人事業主に認められる青色申告控除は最大で65万円ですが、給与所得控除は最大で220万円です(※2)

(※2)令和2年以降は195万円が上限

2、法人成りのデメリット

(1) 事務コストの増加

法人成りに係るコストは、設立登記費用20万円前後と税理士報酬が年間30万円前後です。

さらに、赤字でも住民税の均等割り7万円の納税義務が発生します。

(2) 社会保険は強制加入

法人成りすると社会保険料に強制加入となりますので、国民健康保険・国民年金から、社会保険・厚生年金に加入することになります。

年金は将来の給付にかかわるものなので今回は論点から除外し、保険料だけ比較すると、社会保険料は会社負担分と本人負担分の合計で額面給与の10~11%前後、国民健康保険は所得の10%前後です。

健康保険は役員報酬の設定次第で、有利不利が逆転しますので、一概にどちらが得とは言えません。

但し、従業員がいる場合は、従業員の会社負担分を考慮しなければなりません。

3、法人成りの目安は?

前提条件

全般

・2019年7月時点の法令、税率

・扶養親族等の所得控除はなし

・社会保険料控除は下記概算による

個人

・国民健康保険料10%(概算)

・国民年金196,920円

・青色申告特別控除65万円

・事業税5%

法人

・社会保険料+厚生年金個人負担分15%(概算)

・法人の利益は全額役員報酬として支払う

・法人税0円、住民税均等割り7万円

「所得税+住民税+事業税(個人)+住民税均等割り(法人)」の租税負担合計は、以下の通りです。

所得300万円の場合には、法人成りにより税負担が逆に増加することになりますが、それ以上の所得の場合は、法人成りによる節税メリットが所得に比例して上がります。

また、法人経営のランニングコストである税理士報酬は、600万円前後で回収することができると考えられます。

4、こんなにある!「法人成りによる節税」

給与所得控除以外のメリットとして、法人成りにより、節税の手法が広がることが挙げらます。

例えば、交際費や福利厚生費の活用について、経費化できる解釈の幅が広がったり、親族役員に所得を分散することで、税負担を軽減することができます。

また、出張手当や退職手当、生命保険など個人事業では計上できない経費を法人では計上することが可能です。

上記の節税だけでも100万~200万円くらい課税所得を抑える効果があると言えます。

詳しくは本ブログ「法人なりで本当に得する?」をご参照ください。

さらに、法人成りの節税以外のメリットについては本ブログ「節税だけではない法人成りのメリット」もご参照ください。

5、法人税は意外と低い!?「税率差を利用した節税」

法人成りのメリットのもう一つの側面として、法人税と所得税の税率の差が挙げられます。

法人税等の実効税率は800万円まで約23%、800万円超の部分は約34%です。

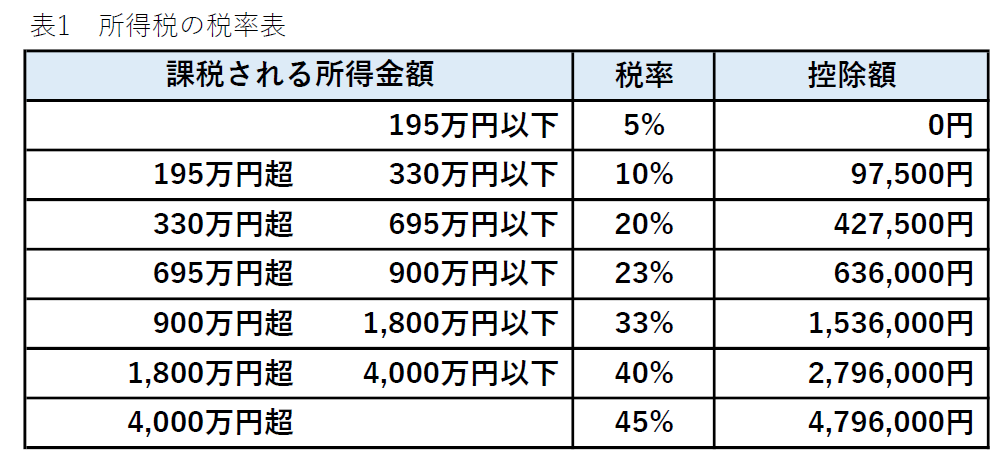

一方、所得税等の税率は住民税10%を加味すると、15%~55%の超過累進課税制度がとられています。

ここで、課税所得が330万円(給与収入の目安650万円)を超えると、税率が所得税と住民税を合わせて30%課税されることになり、法人税等の実効税率24%を超えます。

つまり、課税所得が330万を超えた場合、超える部分の利益を法人に残した方が、税負担を低く抑えることができることになります。

6、法人成りの目安は所得500万円

法人成りの節税メリットは、「給与所得控除」という絶対的な効果に加え、「節税の幅が広がる」、そして「法人税と所得税の税率差を利用できる」という3つの側面があることがお分かりいただけたかと思います。

給与所得控除の効果だけで考えると所得600万円が法人成りの目安となりますが、そのほかの節税手法により経費を100万円くらい上乗せできるとすれば、所得500万円の場合でも年間35万円は節税が可能となります。

従って所得500万円を超えるあたりが法人成りを検討する目安と言えます。

ただし、冒頭にも記載した通り、年齢や扶養親族等の条件によって有利不利は逆転しますので、法人成りについてさらに詳しく知りたい方は税理士にご相談ください。

弊社では新設法人の関与先に「節税チェックリスト49」を無償で配布し、法人経営の節税ポイントをわかりやすく解説しています。

参考:所得税の税率

参考:所得税の税率